有意思的是,虽然茶饮的竞争已经进入紫海阶段,但是总有黑马出来,也总有茶饮推出爆款。似乎,茶饮天然带着很强的社交话题,以及令人兴奋的市场新机,敦促着新旧品牌保持市场的敏感性,以及对消费者的敬畏之心。

上周,奈雪的茶宣布正式推出 合伙人计划 ,进入 直营 + 加盟 双轮驱动新阶段。为此,官方还推出了奈雪的茶合伙人 小程序,向意向加盟方开放申请。

这也意味着,新茶饮品牌的规模化竞争正进入白热化阶段。最后一家头部直营品牌放弃了自己单干的精英主义情怀,背后自然有难言之隐:或来自连续亏损的业绩压力,或不及同行的扩张速度。

目前奈雪的基本盘是,截至 23 年 5 月,公司门店总数仅突破 1100 家,20/21/22 年公司营业收入分别为 30.6/43.0/42.9 亿人民币,扣除优先股影响的净利润分别为 -2.0/-1.4/-4.7 亿元。

赚钱,赚快钱也成为了奈雪的茶的头等大事。加盟,就是一种快钱收割机。这对奈雪来说是一件好事——终究要直面残酷的商业世界。开放加盟,奈雪的茶显然着急于拓展下沉市场,但百万的高额加盟费,也彰显着奈雪的茶精英主义最后的倔强。

相较于奈雪的茶上市成为「新式茶饮第一股」的勇敢而言,在加盟这件事上奈雪的茶显然是谨慎的。

关于奈雪是否会开放加盟,从 2016 年开始就猜测不断。即使是在去年 11 月的一场券商电话会中,奈雪的茶表示:「并不着急做下沉市场覆盖,会在门店模型打磨成熟后再做规划,加盟一事也需要内部再做讨论。」

为何迟迟不做加盟?奈雪的茶创始人彭心曾坦言,「其实整个茶饮行业大部分都是加盟玩家,但为什么我们这几个新式品牌都以直营为主,是因为就是产品的做法和加盟店不一样,加盟之后品控会比较难。」

也就是说,以奈雪的茶为代表的新式茶饮品牌,在原料、选址上有着极高的要求,这意味着这类茶饮制作的标准度低,管理难度高,规模化慢。

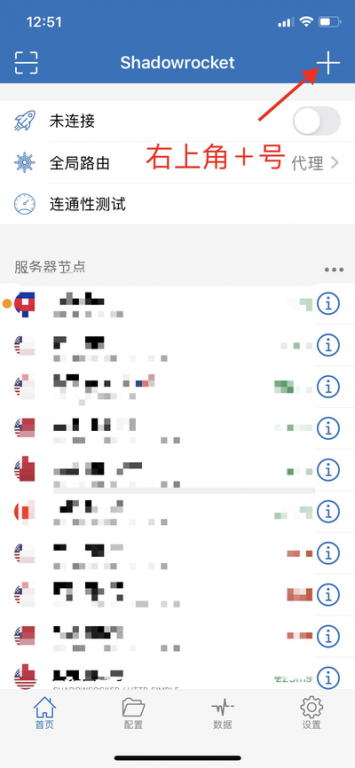

显然,奈雪的茶在加盟这件事上是低调且严格的。奈雪对于这次重大的经营策略调整,只是低调地在其官方微信公众号上发布了消息,而且还是选择了非头条位置。

虽然开放了加盟,但奈雪的茶对合伙人的要求提出了很高的要求,以尽量保持其品牌调性。比如合伙人的年龄须在 25 周岁至 45 周岁之间,且如果达成单店和多店及区域合作,分别需要 2 年以上、3 年以上同时 3 家餐饮门店的运营及管理经验。

在加盟费用上,至少 98 万元起,包括:需要一次性缴清的品牌合作费 6 万元、培训费 3 万元,其余还有保证金 3 万元、开业综合服务费 4 万元、设备及道具 35 万元(起)、装修费 40 万元(起)、首次配货费用 7 万元(起),门店(月)营业额满 6 万抽取 1%。不仅如此,奈雪要求单店合伙人验资门槛 150 万元及以上,区域合伙人需 450 万元及以上验资资金。

相较于喜茶最低 40.8 万元的加盟费用,奈雪的茶的加盟费用门槛高出了一倍。可以窥见,奈雪并不是要大举进军下沉市场,其希望前期提高加盟门槛以保持原来高端的品牌调性,避免「割韭菜式加盟」带来的品牌伤害。

奈雪在主品牌加盟动作前,也曾有很多自救动作,包括培育第二增长曲线、收购乐乐茶推出加盟等。在培育第二增长曲线方面,奈雪推出烘焙产品、瓶装茶饮料、风味咖啡、茶早餐套餐等。从美团点评团购看,奈雪咖啡系列 4 选 1 半年内销售了超过 173 万张团购,定价在 9.9 元。

9.9 元是一个典型的新式茶饮行业成熟下人们的价格定位如何把自己的苹果id改成美区。从 4P 营销理论来看,当奈雪的茶这类现制茶饮已经是一个成熟的产品(Product),存在同质化竞争严重的情况下,价格(Price)成为消费者决策的重要因素。

笔者在写稿之前曾向 20 个是奈雪的茶的消费者的朋友发出提问,他们当下喝奶茶会选择什么价位的,包括 30 元以上,20~30 之间,10~20 之间,10 元以下这 4 个消费档位,几乎 80% 都选择在 10 元到 30 元之间,60% 明确表示是 10~20 元之前,大致是 15 元。这意味着,奈雪必须作出价格和产品的调整,从高端走向中端,以适应用户的消费习惯。

也是意识到一二线市场的饱和,甚至一定程度上的下降,奈雪在不断调整产品价格的同时,去年就在考虑加盟这件事了。去年 11 月,喜茶宣布加盟,12 月奈雪宣布收购乐乐茶,43.64% 的股份成为第一大股东,并在今年 4 月,乐乐茶宣布开放加盟,这也被看做是奈雪试水加盟的预兆。

一方面,奈雪表现出内部增长乏力、亏损加大之势。根据资料显示,从 2018 年到 2022 年,亏损金额分别为 0.66 亿元、0.39 亿元、2.02 亿元、1.45 亿元、4.69 亿元,连续 5 年都在亏损,而且亏损金额不断加大。在客单价上,一向以高端品牌著称的奈雪的茶也不得不面对指标下滑的现实:财报显示,2022 年,奈雪的茶茶饮店每笔订单平均销售价值为 34.3 元,2021 年该指标为 41.6 元;同期,每间茶饮店 2022 年平均每日订单量为 348.2 单,2021 年该指标为 416.7 单。从下图可以看出,公司的收入增速也在逐步放缓。

src=另一方面,随着茶饮万店计划的规模化游戏加剧中,奈雪也遭遇了不小的伤害。根据窄门餐眼数据显示,截至 7 月 22 日奈雪在全国 91 座城市开设了 1206 家门店,主要分布在一二线%,下沉市场的占比不到 10%。

而且,在完成扩张规模上,奈雪的茶半年多时间里才完成今年 600 家门店目标的 23%。而对比喜茶,在去年 11 月宣布加盟后,其门店数量增幅加速。据窄门餐眼统计的数据显示,2022 年喜茶平均每月新开门店的数量约为 4 家,但 2023 年上半年,喜茶的新增门店数量接近 900 家,是奈雪的 6.5 倍。这对奈雪来说,无疑是一个巨大的冲击。

前有狼,后更有猛虎。在奈雪涉及很小占比的下沉市场,已经有一大批中端新茶饮品牌冒出,且展现出强劲的发展势头。同样作为果茶、升级版奶茶著称的同类品牌,古茗目前已经有 7600 多家,书亦烧仙草、沪上阿姨、茶百道等门店数量也都超过 6700 家国内怎样注册苹果美区id,CoCo、1 点点、喜茶、霸王茶姬门店数量都排在奈雪前面。另外,茶颜悦色等本地奶茶也都将目标定在二三线城市,而且也在一定程度上启动了加盟的方式,在性价比上有更大优势。

src=不仅如此,咖啡与茶饮的界限也开始变得模糊,瑞幸咖啡、Manner、库迪咖啡等这些中端品牌也都成了奈雪的竞品,而他们都纷纷向「万店计划」发出宣言,高举高打。相比于蜜雪冰城的门店规模已经有 24536 家,奈雪上半年仅新开 145 家门店,这对奈雪来说着实有不小的压力。

喜茶创始人聂云宸曾多次向媒体表示,如果门店扩张速度超越了品牌的承载能力,会导致品牌势能下降,「很多品牌不是死在扩张的速度上,而是死在最后势能不够。」

无论是喜茶,还是奈雪的茶,它们都曾踏上了新式茶饮的势能上,乘风而上。据中国连锁经营协会发布的《2022 新茶饮研究报告》,2017 年 -2022 年新茶饮市场收入规模从 422 亿元增长至 1033 亿元,预计 2023 年有望恢复至 1450 亿元。事实上,这是喜茶、奈雪的茶都亲身参与并见证的行业势能。

如今,当新茶饮的赛道玩家如云,其加盟方式也必使规模化竞争走向白热化阶段。但竞争本身就是一件好事,因为这会促使企业不断调整策略以适应市场环境的变化。

距离去年 11 月,奈雪否认主品牌加盟的 8 个月后,其就推出了百万加盟机会,这本身就是适应市场的战略调整,奈雪也努力在坚守最后一丝品牌的高傲。

但市场是否能买单,这对奈雪也提出了严峻的考验。一方面,百万的加盟门槛不是谁都能承担得起,而且一年的回本期对加盟商也存在耐心的考验。另一方面,资本市场的态度也更为冷静。奈雪的茶在释放加盟消息后当日截至收盘涨幅超 10%,但在下一个交易日中,其股价又开始回落,下跌 5.32%。

有意思的是,虽然茶饮的竞争已经进入紫海阶段,但是总有黑马出来,也总有茶饮推出爆款。似乎,茶饮天然带着很强的社交话题,以及令人兴奋的市场新机,敦促着新旧品牌保持市场的敏感性,以及对消费者的敬畏之心。

最后,引用《指环王》中的一句话:「故事的主角,有很多机会放弃,但是他们并没有。他们决定勇往直前,因为他们抱着一种信念:这世界上一定存在着美好的东西,值得我们奋战到底。」

无论怎样,奈雪的贵族精英的姿态小心地呵护着品牌,以实干的姿态投入到激烈的商业竞争中,勇往直前,这本身就是一件性感的事。